Le projet de loi de finances pour 2025 comporte un nouveau dispositif fiscal destiné à assurer une imposition minimale de 20 % des plus hauts revenus : la Contribution Différentielle sur les Hauts Revenus (CDHR).

Bien que ses modalités d’application préservent partiellement les investissements visant à sauvegarder et rénover le patrimoine immobilier historique, cette nouvelle contribution les limitera inévitablement.

Ce bulletin traite du dispositif tel qu’il est contenu dans le projet de loi de finances pour 2025 présenté par le Gouvernement. En l’état, celui-ci est prévu pour s’appliquer jusqu’au 31 décembre 2026 mais pourrait être pérennisé à la faveur de la navette parlementaire.

Les contribuables concernés

Schématiquement, la CDHR a vocation à s’appliquer aux contribuables concernés par la CEHR, c’est-à-dire ceux dont le revenu fiscal de référence (RFR) excède :

- 250 000 € pour une personne célibataire ;

- 500 000 € pour un couple pacsé ou marié.

Le RFR est constitué des revenus :

- Soumis au barème de l’impôt sur le revenu (toutes catégories) ;

- Soumis à prélèvement forfaitaire, libératoire ou non (plus-values et revenus de capitaux mobiliers éligibles flat-tax, plus-values immobilières, etc.).

N.B. : Le RFR de la CDHR ferait l’objet de certains retraitements.

Taux d’imposition minimal de 20 %

La CDHR a vocation à établir, pour les contribuables concernés, une imposition globale minimale de 20 % de l’ensemble des revenus perçus au cours de l’année.

Concrètement la CDHR rehausse automatiquement à 20 % du RFR la totalité de l’impôt effectivement payé sur l’année (IR, CEHR, prélèvements) après application des réductions et crédits d’impôts.

Les contribuables dont une part substantielle des revenus est imposée au PFU (taux forfaitaire de 12,8 %) seront particulièrement impactés.

N.B. : Le texte prévoit un mécanisme de décote afin d’atténuer l’effet de seuil de la mesure.

Un impact dès 2024 pour les « déficits fonciers » et les « Monuments Historiques »

L’impact fiscal d’un investissement « déficit foncier » ou « monument historique » peut se trouver affaibli, inchangé ou amélioré par la réforme.

Les conséquences concrètes pour chaque contribuable sont susceptibles de varier en fonction de sa situation avant et après la prise en compte des conséquences fiscales de l’investissement (la CDHR répond à un calcul complexe lié à la composition du revenu du foyer).

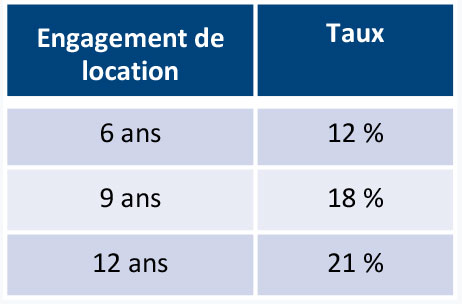

Un impact à partir de 2025 pour les « Malraux » et les « Denormandie »

Les modalités de calcul de la CDHR au titre de la seule année 2024 prévoient que le montant de cette contribution serait calculé en retenant l’impôt dû avant imputation de certaines réductions d’impôt, dont notamment celles dites « Malraux » et « Denormandie » : celles-ci conserveraient donc leur plein effet au titre de cette année.

En revanche, à partir de 2025, le montant de la CDHR due sera calculé en retenant l’impôt réellement payé après application de ces mêmes réductions d’impôt : cette nouvelle contribution pourrait donc, en raison du niveau de revenu des contribuables concernés, priver ces dispositifs de tout ou partie de leurs effets alors même que leurs conditions d’application seraient respectées.

Conseil pratique pour les Malraux

Pour le Malraux, le texte précise que toutes les dépenses payées avant le 31 décembre 2024 ne seront pas concernées.

Il pourrait donc être opportun de ne pas retarder à 2025 le versement des dépenses éligibles.

Néanmoins, en l’état, le texte ne précise pas le sort du report de réduction d’impôt excédentaire éventuel à partir de 2025.

Étudier sa situation fiscale pour éviter de voir les effets fiscaux de l’investissement neutralisés à partir de 2025

Les contribuables concernés par la réforme devront donc faire étudier leur situation d’ensemble (et projetée) avant d’engager une dépense qui répondrait pourtant à un régime d’incitation fiscale souhaité par le législateur.